当地时间1月11日,纽交所将中国移动、联通和电信三家运营商摘牌,正式停止股票交易。

摘还是不摘,对于美国来说,这是个大问题——不然不会在5天之内2次出尔反尔:

这件事情的起因是一道特朗普的行政命令。

该命令试图禁止美国投资者投资所谓的“有军方背景的中国公司”。

1月2日,纽交所发出公告,将对在纽交所挂牌上市的中国三大运营商摘牌。

但随后的1月4日,纽交所又决定取消摘牌。

到了1月6日,纽交所又再次决定摘牌。

如此“随意”的举动,刷新了不少企业对“老牌”美国资本市场的认知。

这不禁让谭主想起了一部电影,《中国合伙人》。

电影中,三个中国小伙创立企业,赴美上市的过程中,主人公孟晓骏对美国的看法在不断刷新。

他的眼里,有“三种美国”。

第一种,令人向往。

孟晓骏为了留在美国,心甘情愿地在餐馆刷盘子,挣生活费,面对他人的白眼和非议时,他反驳“你去过美国么?”

美国,曾是开放的象征,它的大门,向所有怀有梦想的年轻人开放。

而另一种美国,傲慢且自大。

当孟晓骏带着自己的创业公司来到美国时,他并没有被接纳,备受打击。

这个美国,充满偏见,它对国门外的“故事”毫不了解,也不想了解。

影片的最后,孟晓骏的视角里,有了第三种美国——他可以用一种更加理性客观的眼光,去看待美国。

三种面貌,都是美国。电影中的情景,也在现实中上演。

如今,进入美国资本市场的门还是那道门,但20年间门内外的光景,已截然不同。

不管摘不摘牌,运营商们的反应都比较淡定。

1月8日,中国联通专门发了公告说,摘牌事件并不会对公司带来重大影响。

底气何来?数据不会骗人。

按照1月8日收盘价计算,中国移动、中国联通和中国电信在美股的流通市值折合人民币分别是:

1989亿人民币

240亿人民币

229亿人民币

对于三大运营商而言,并不算太多。

光是三大运营商手上持有的现金,就足以回购其在美流通的所有股票。

2020年上半年,中国联通的现金、现金等价物及短期投资有458亿人民币,几乎是在美股流通市值的2倍。中国移动的情况类似。

而现金,只是三大运营商总资产的很小一部分,他们在美股的流通市值和总资产相比更不是一个数量级。

此外,退出机制也很多。三大运营商在美上市所发行的是“美国存托凭证”。

国家金融与发展实验室副主任曾刚告诉谭主:

这实则是一种“镜像”,一张“美国存托凭证”,实际对应的就是一定数量的股票,这些股票可能是联通的港股,而中间存在一些转换关系。

换句话说,这就好比在港股和美股间开了一道“门”,美国投资者所购买的美股实则是港股,资金通过一些换算关系在“门”内外流动,想要将“美国存托凭证”退出变成港股也相对容易。

因此,应对制裁,运营商们的弹药是比较充足的。

正因如此,到1月8日,三家公司股价尾盘均出现止跌回稳迹象。

相比之下,“门”另一侧的美国方面却不太淡定。

无论怎么处理这件事,仿佛都无法使各方满意。

首先,纽交所撤销摘牌之后,美国财政部直接介入,要求重启摘牌程序,财政部长姆努钦直接给纽交所总裁康宁汉打电话施压。

姆努钦的施压也许是不得已而为之,谭主注意到:

在摘牌撤销后,曾任共和党总统候选人的参议员卢比奥,在一份声明中上纲上线,称财政部试图破坏总统的行政命令,公然企图以牺牲美国的利益来为华尔街利益服务。

卢比奥这句话夹枪带棒,意有所指。姆努钦本人曾在华尔街的投行和基金担任高管及合伙人。言外之意,姆努钦为了华尔街利益倾向不摘牌。

随后,姆努钦立即给纽交所施压,这其中多少有点自证其清的成分,说白了这背后是美国政客的一场“连环秀”。

政客“秀”起来可为难了纽交所。它在摘牌问题上的朝令夕改遭到了各方的抨击。

一家基金的创始人丹戴维表示,纽约证交所正试图判断政治风向,现在的情况相当令人困惑。

纽交所的行为导致了三大运营商的美股价格大幅波动,让股民们也十分不满。

一名家住马里兰州的工程师表示:

他周一亏损卖出了中国移动的股票,当时看起来这只股票将被摘牌。但这一不小心“踏空”了,他错过了该股第二天超过9%的涨幅。

这位股民愤怒地说:“我对禁令非常不满,对纽交所变来变去的摘牌政策也很愤怒。”

虽然光是做决定就已经让美国相关方面乱成一锅粥,但一家美国媒体也无奈承认,纽交所的决定不太可能伤及这些中国电信业巨头。

他们还补充了一个角度——这些公司的国际业务中,美国业务量的占比微乎其微。

喧嚣中,运营商们波澜不惊地倚门而立,看着吵成一团的门内景象。但时间拉回二十年前,可不是这样。

这场闹剧的背后,是一个时代的尾声。

要讲清楚“摘牌”背后的故事,得先从“挂牌”说起。

这不单单是赴美企业的成长历程,也是一个国家从门内到门外,从一个时代跨越到另一个时代的过程。

“牌”,对于需要公开融资的企业来说,就是一种准入门槛。

我们常说“挂牌上市”,就是企业通过证券交易所,首次公开向投资者增发股票。

它意味着一家私人公司第一次完成了向公众公司的转变,挂牌上市后,一家企业的价值会有不同程度的增长,少则十倍,多则上百倍。

兴业银行首席经济学家鲁政委认为,对企业而言,挂牌就是最好的“广告”。

总之,“挂牌”是一场通往成功之旅。

而曾经的美国,一度被认为是这场旅行的终点。

20年前,美国是世界的金融中心,在纽交所和纳斯达克上市的企业,不但能得到巨额资金,更相当于拥有了“价值背书”。

当年的中国企业,也有着同样的梦想。电信业,可以说是“特殊的球员”之一。

上个世纪末,第三次信息技术革命的浪潮袭来。国外的电信产业风生水起:摩托罗拉的移动通讯设备、苹果的麦金托什个人电脑、网景的浏览器在美国家喻户晓。

纳斯达克的电子报价牌下,许多企业迎来了高光时刻。

那个时候,中国联通才刚刚成立不久。

遑论产业,摆在眼前的一项重任是电信基础设施。

到2000年,中国的第二代电信基础设施尚处于大规模铺设阶段,移动通信普及率较低,需要加快建设的脚步。此外,市场化改革也更加需要引入先进技术,建立现代化企业制度。

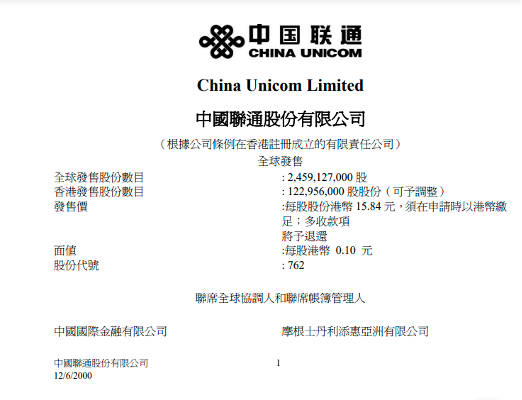

▲图为2000年,联通在香港上市的招股书。

实现这些目标,都需要一大笔钱。

上市成为纳入考虑的选项之一。

2000年前后,A股公司市值总和只有48090.94亿人民币,而美股正处于历史高点。这意味着美股能给联通一个相对高的估值。

除了要考虑募集到多少钱,联通还要考虑多快能拿到钱。

当时的中国资本市场采取“审批制”,企业要上市,至少要排一年队。

而美国资本市场采取的是“注册制”,过会时间只需4到5个月左右。

募资多,速度也快。自然,当挂牌上市的条件成熟,联通先把目光投向了美国和香港。

到了这个阶段,最重要的是把股票卖出去。

而挂牌成为公众公司,需要一个人人都爱听的故事。

这个阶段也叫“路演”,上市前夕,需要企业到处给投资者讲故事,吸引大的机构客户认购股票。

2000年5月22日,联通开始进行为期两周的全球推介。

此时的联通,已经是中国第二大电信运营商,而本次上市融资的规模,不仅是中国当时最大的,也是当年除日本外的亚洲国家中最大的。样本意义不一般。

即使如此,认同他们故事的人也并不算很多。

推介前的4月17日,甚至一些曾参与联通项目的美国基金,都反对联通在美国上市。

在联通的全球推介会上,许多投资者都在质疑联通的估值。

种种因素叠加。在即将上市的前一周,联通股票的认购率并不高。

这也意味着,联通的股份就只能按照中等水平定价。

尽管如此,2000年6月,中国联通在港股和美股挂牌上市后募集的资金还是解决了燃眉之急。时任中国联通董事、常务副总经理的王建宙表示:

“联通第一次融资就融了56.5 亿美元,对联通来说是很可观的一笔建设资金了。”

有了这笔钱的助力,2001年,中国联通上马CDMA手机网。

随后,中国的通信基础设施开始走上快车道,移动电话开始普及。

联通的故事只是个开端。联通上市7天后,网易在美国上市,随后一个月,搜狐也赴美上市。后面排队的还有中国海洋石油、中国电信等。

当门被拉开,中国融入世界的脚步更加迅速了。

当越来越多的中国企业开始从“门内”走向“门外”,却发现,等待自己的不只有“好酒”。

2001年,美国科技股泡沫破灭。

新浪、网易和搜狐等中国互联网企业,基本都跌破了发行价。3月,新浪、搜狐、网易的股价徘徊在1-2美元之间,已经触及退市的底线。7月19日,网易更是收到了纳斯达克要求停牌的通知。

在一些企业的心目中,摘牌往往意味着一种官方的不合格证明,证明这家企业的资质不符合公众公司的要求。

这是第一批在美上市的中概股所经历的生死瞬间。

中概的“摘牌”危机也越来越近。

这样的危机不只是来自市场规律,有人想直接抹去中国上市企业的身影。

2001年8月2日,美国共和党参议员杰西·赫尔姆斯向国会提出一项法案,要求禁止中国国有企业在纽交所和纳斯达克挂牌上市,也禁止了在美国资本市场上发行债券。

这个法案叫“中国自由企业法”。

赫尔姆斯是活跃在美国政坛的老反华派。提出这个法案的时候,赫尔姆斯刚刚失去美国参议院外交委员会主席一职3个月,继任者是民主党参议员拜登。

因此,这一法案更像是赫尔姆斯失势后的一种博出位手段。但他的身体已经不支持他继续走下去,赫尔姆斯久病缠身,出入国会都得依赖轮椅。

20天后,杰西·赫尔姆斯正式宣布将在任期结束后退休。所谓的“自由企业法”人走茶凉,但赫尔姆斯们的表演还是造成了恐慌。

因为过去的中国企业少有见到这种阵势。

浑水香椽等做空机构一篇40页长短的报告,都能让腰缠万贯的亿万富豪狼狈不堪,更别说来自美国国会高层的压力了。

股价暴跌、舆论指责、政客恐吓。

进入了这道开始敞开的门,却发现并没有想象中的温暖舒适。

《萨班斯—奥克斯利法案》提高了中企赴美上市的难度。法案对于外国企业在美上市的财务标准极高。

▲图为《萨班斯—奥克斯利法案》

此外,成立于2001年,由美国保守派政客组成的“美中经济与安全审查委员会”,也成为了中企赴美上市的一个隐患。

2005年8月,一名华人律师参与了该委员会的听证会,他吃惊地发现,这是个和华尔街不同的地方,他们的思维、看法、兴趣和担心与商业界完全不同。

美国投资人是中国政府企业的工具

警惕“中国泡沫”

这些耸人听闻的观点充斥了整个会议。会后,这位律师认为,当天下午听到的讨论中,许多内容都变得毫无意义。

说这些言论也不奇怪。从2001年开始,美中经济与安全审查委员会每年都要提交并发表一份给美国国会的报告,报告中充斥着对中国发展的戒备和敌视。

阴影不单单是来自监管层的刻意打压,还有美国“做空机构”有组织的定向围猎。

一家拟在境外上市的互联网企业首席财务官告诉谭主:

2001年以来,美国资本市场发生了多次针对中概股的集体做空行为。

这让公司已经在美上市的企业家们无奈和心寒,也让越来越多的人开始冷静思考:

一家互联网公司的CEO感叹,一个成千上万中国人用的中国网站到一个远离故土的地方上市,本身就是很矛盾的事情。

“在中国的用户没有渠道去购买股票,而美国投资者也并不使用这个产品,他们不了解也不关注中国公司,中国公司的进步和成绩也影响不到那边去。”

曾经的赴美上市热潮开始有所降温,与此同时,国门内的资本市场却在升温。

最直接的体现就是中国资本市场规模不断扩大。

此时,与世界进一步交融的时机也逐渐成熟。

2001年,中国正式加入世界贸易组织,次年,金融开放政策使得境外机构投资者可在审批合格后,进入我国A股市场进行投资,这是史上第一次。

这是一个双赢的选择。

一方面,外资能直接分享中国的发展红利,另一面,这些国际顶级金融机构的参股,也客观上为中国企业走向世界做了背书。

中国资本市场的体量呈指数性增长。

8年后,A股市值达50.62万亿元。比起16年前的4.8万亿,增长了10倍有余。

随后的中小企业板、创业板推出,数千家大小不一、所有制不一的企业在中国上市。

不论门外冷暖,门内已经阳光明媚。

2020年,对于不少在美上市的中国企业来说,他们面对的“风雨”更加猛烈。

2020年4月,美国证券交易委员会主席杰伊·克莱顿以信息披露问题为借口,要求投资者不要购买在美国上市的中国企业的股票。

▲美国证券交易委员会主席警告美国投资者,中国企业有“误导性”信息披露

同时,还有不少美国反华政客努力说服美国政府,目的是让联邦雇员退休金计划停止投资中国企业股票。

做空产业链的“狙击”就更不用说了,就在11月,浑水再次狙击了在美上市的一家中国互联网公司。2020年早些时候,浑水还多次针对中概股发布做空报告,但不少指控后来被证明失实。

做空机构的针对性打击,监管层的打压,世界疫情带来的不确定性……

这是动荡的一年。

也许回家,是不少在美上市企业的心声。

去年6月8日,开启二次上市的京东招股认购场景火热。其中在香港公开发售部分,共获得约39.6万人认购,认购倍数高达178.9倍。

曾经在美股一度被摘牌的网易,6月11日在港股上市当天,总市值超4500亿港元。

回归正在进行,而中国的资本市场仿佛也看到了“门”外的风雨飘摇,一系列政策的出台十分有针对性。

2020年4月30日,证监会公布公告,调低了已在境外上市的红筹企业在境内上市的门槛,助力符合要求的海外中概股回归A股。

对于部分深陷麻烦的在美上市企业而言,这无疑是雪中送炭。

2020年7月16日,已从美股退市的中芯国际在上海科创板挂牌,开盘大涨246%。中芯国际成为科创板首家回归A股的境外已上市红筹企业。市值一度高达5251亿人民币。

看到此情此景,创业者李晨光告诉谭主:

如果今后公司能够上市的话,他更希望选择 A 股。

关键,还是可以分享到“发展红利”,因为这是正在成长的一个市场。此外,他还认为中国资本市场的流动性更好,溢价更高,规则比较熟悉。

流动性好、规则熟悉、增长迅速,意味着一种安全感和获得感。

一家拟上市互联网公司的首席财务官孙伟也认同这一观点。

无论是“身土不二”,还是“漂洋过海”,这都是市场的选择。起码对于一些中国企业而言,视线已经开始转向本土。

然而,门内门外两个资本市场的发展并非是零和博弈,此消彼长,交流与合作始终是中美互动的主题。

一小撮美国政客试图违反规律,干扰这种选择,但他们并没有成功。一方面是包括美资在内的顶级外资金融机构大量在中国开展业务。

另一方面,2020年奔赴美股上市的中概股企业数量依旧不少。光是去年,就有37家中概股企业在美股上市。募资总额高达122.29亿美元。

某种意义上而言,“第三种美国”是祛魅后的美国,它不是偶像,也不是恶魔。而是建立在深度交流基础上,一种理性的认识。

门外的一时风雨,不影响开放与合作的大势。

还是那句老话:合作共赢是中美关系的最佳选择。 |