连日来,郑州遭遇罕见持续降雨,当地生命财产安全面临极大威胁。截至7月23日12时,据初步统计,郑州特大暴雨导致农作物受灾面积44209.73公顷,直接经济损失655亿元。

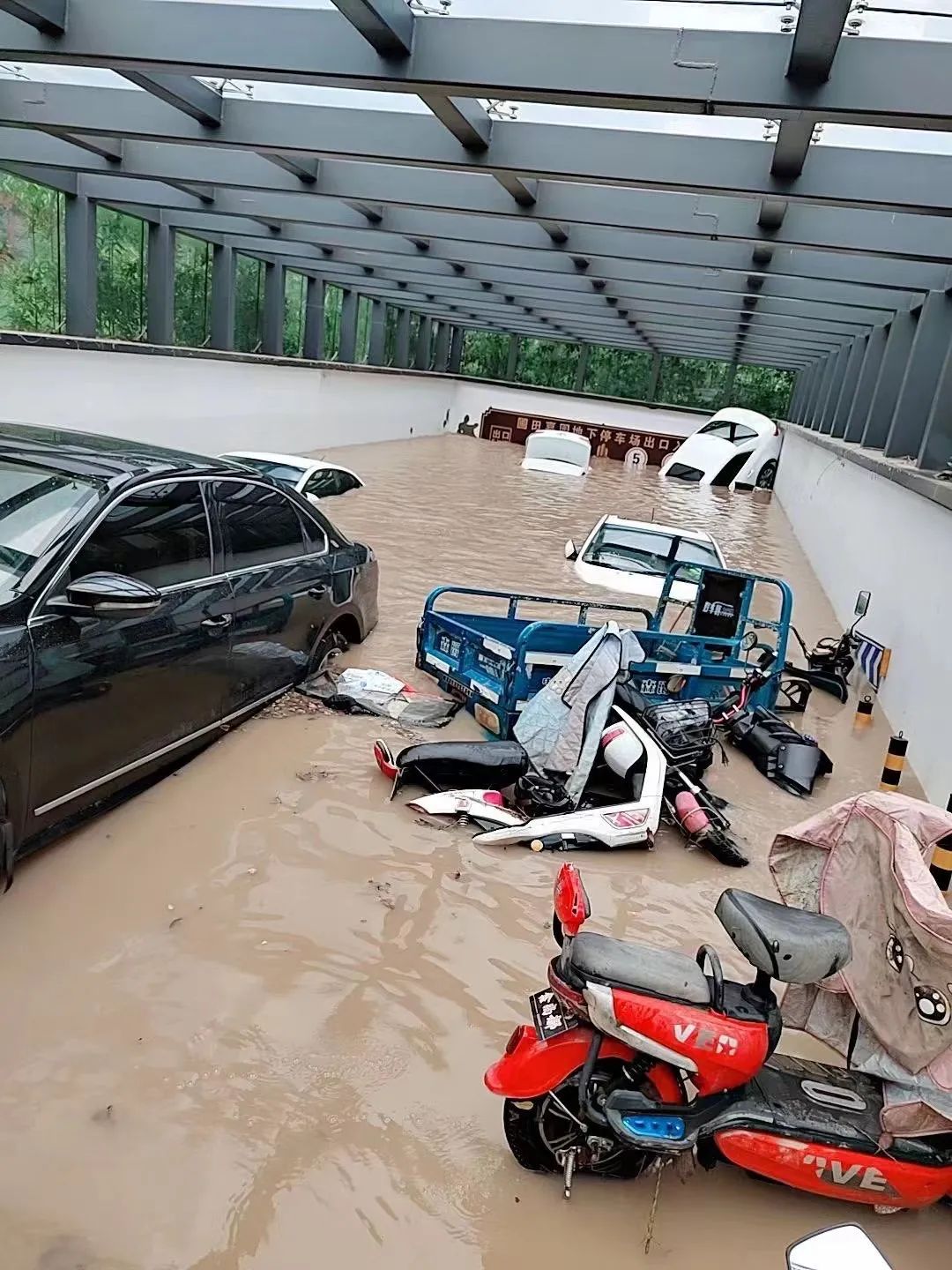

暴雨过后,郑州内涝严重,不少汽车泡在水中,或被雨水冲走。低洼地区街道两边商铺进水,一楼房屋进水;在周边乡镇,农田受损、房屋垮塌严重。

来源:受访者供

车险易赔 产险缺位

“我家小区地下车库都进水了,洪水漫延到一楼,一楼的车都淹了一大半。”家住郑州市郑东新区圃田乡的王女士对中国新闻周刊表示,洪水来了之后就把车冲下去,车与车撞到一起,“不是人为撞车,是(因为)自然灾害,看保险公司能赔多少。”

一般来说,只要购买了车损险、涉水险,可以按照自然灾害理赔。中国平安对中国新闻周刊提供的数据显示,截至7月21日12时,平安产险共接到灾情相关报案20697笔,其中车险报案数量20471笔。中国人保数据显示,截至7月21日17时,人保财险共接到相关报案28698笔,其中车险报案28561笔。中国平安表示,针对受灾出险客户,开通理赔绿色通道,简化业务手续和索赔单证。同时,将联合车辆救援及修理厂等合作单位,紧急施救受水淹车辆;对于受损车辆,保障灾区客户车辆优先修理。

有保险的可以理赔,那么没保险的呢?中国新闻周刊了解到,受暴雨影响,郑州多家中小店主损失严重,但此前没有购买相关保险。张女士在郑州银基广场一楼经营了两家15平方米的服装店,暴雨一来,两个店铺被淹。“从来没有出现过这种情况,太突然了,店里的现金、手机、电脑,什么都没来得及拿。”7月22日,张女士在接受中国新闻周刊采访时表示,“商场正在抽污水、污泥,听邻居说还有粪便,乱七八糟很严重,衣服全都不能要,一夜之间全泡汤。”

张女士估算,一家店铺价值50万元,两家店铺至少损失100万。像张女士这样的店家不在少数。据中国新闻周刊了解,受暴雨影响,银基广场负一楼、负二楼、负三楼全被淹没,在该商场做生意的季女士,也面临惨重损失。

季女士在银基广场负一楼经营了4家商铺,主要出售中高档鞋子,以及进口洗护用品、红酒、化妆品等等。同时还有一个直播间和3间仓库。

“洪水来临后,整个负一楼全部进水,全军覆没。”季女士对中国新闻周刊表示,22日商场水还没有完全抽干,商户不允许进入,还不知道里面的具体情况怎么样。她指出,“鞋子泡水了就无法销售。虽然我们的店铺门是关着的,但是装修是裸顶,门店顶部是空着的,现在还担心鞋子遇水会浮起来,估计漂得哪儿都是,冲到哪儿去也不知道。”

当被问到暴雨造成的损失,季女士忧心忡忡地表示,大概估摸了下有1000多万。“太突然了,每个店铺里面都有手机、电脑、打印机,就连现金、账本都没有拿,没有任何预料。”此外她提到,早秋款鞋子到了3000多双,鞋子库存量至少有1万双,而几个店铺的装修,也花了一两百万,“洪水进来,也是打水漂了。”

据了解,银基广场是香港盛鸿投资有限公司在郑州最大的投资项目,是中部地区服装批发的龙头之一。

无情的暴雨让商户们猝不及防,暴雨过后的损失更令他们无法承受。中国新闻周刊采访了郑州当地多名个体经商户,包括服装、餐饮、烟酒、蔬菜水果等门店老板发现,本次暴雨给他们造成的损失较大,几十万元,乃至上千万元。对于这些损失,没有保险理赔,也没有收到有关部门的解决方案。

张女士、季女士均表示,商场可能购买了相关的保险。7月22日,银基广场在商户群里发了通知,要求每家商户上报受损金额,但没有给肯定答复。

中国平安的小微企业保产品显示,针对自然灾害意外事故造成的房屋主体、设备、装修损坏,可以赔付,但每次事故有免赔偿金额,即1000元以下的损失或损失金额的10%,由经营者自行承担,保险公司不予理赔。

“不像车上路必须要有保险,我们没有(保险)。”尹女士对中国新闻周刊表示,“我们这个商场是个批发零售商场,好多都是小商贩,保险意识比较弱。”

“没有买保险的意识,感觉离自己很遥远,没有想到会发生。”季女士称,平时也会遇到相关财产险的推销,由于没有真正遇到过大灾大难,也就没有购买。

除此之外,一旦投保,中途不能断缴,对很多个体经商户来说,投保是不小的开支。以中国平安的平安小微店家保产品为例,个体工商户每年的保费一口价为2080元。

中国平安、中国人保数据显示,与车险两三万笔报案数量相比,财产险、意外险、农险等报案数量较低。其中,中国平安财产险报案数量193笔,意外险报案数量18笔,农险报案数量15笔;中国人保财产险报案136笔。

南开大学金融学院保险学系教授朱铭来对中国新闻周刊分析,此次暴雨灾害,暴露出我国家庭财产保险、企业财产保险投保率较低、创新不足等问题。

就本次郑州特大暴雨灾害,朱铭来表示,一楼住户面临的暴雨风险更大,经济损失几率也会更高,保险公司实际经营的时候,能不能对一楼的住户额外保一些自然灾害造成的损失,进一步完善保险业的产品,更加精细化管理。

此外他指出,街边商铺的损失也更大,对于这些广大的商铺从业者,有投保的意识,但也会考虑投保划不划算,保费每年都交,但特大自然灾害可能几十年甚至更久才会出现。如何平衡,是保险业需要思考的事情。

复旦大学风险管理与保险学系主任许闲教授对中国新闻周刊表示,很多中小企业、个人商户遇到的大灾,目前的保险都不能够覆盖。

在他看来,在巨大自然灾害中,车险成了主要的损失赔偿内容,其实是跟中国目前的财产保险市场版图有关,“因为车险占到了整体财产保险的60%以上市场份额,是主要的赔付内容”。但他指出,成熟国家除了车险的赔付以外,家庭财产保险、企业财产保险、意外保险、农业保险,也应该是发挥相应作用的险种。

清华大学五道口金融学院中国保险与养老金研究中心研究总监朱俊生对中国新闻周刊表示,目前我国是有针对企业的财产保险,但保险公司可能也没有很好的将这些险种触达到中小经营者身上。一方面成本相对较高,另一方面,中小经营者的风险不好控制。

对于此次暴雨造成的损失,朱俊生认为,既有需求的因素,也有供给端的问题,险企如何优化供给,市场需求和供给能够得到很好的匹配,值得思考。

此外,即便有商业保险,在面临巨大自然灾害时,赔付率也较低。多位专家表示,目前我国商业保险对自然灾害的赔付率不超过5%。

巨灾保险制度尚待确立

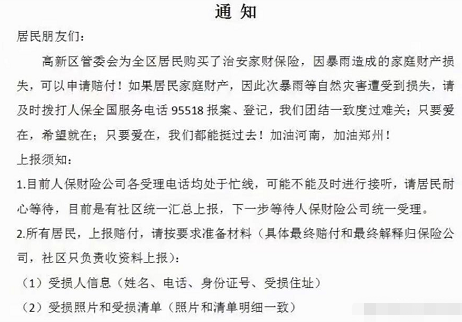

据中国长安网报道,郑州中原区委政法委为全区居民购买了治安家财保险,如果辖区居民家庭财产和人身安全,因此次暴雨等自然灾害遭受到损失、伤害,都能赔付。

除此之外,郑州其他区也给居民购买了相应保险。郑州高新区的一位居民对中国新闻周刊表示,郑州高新区管委会为全体居民购买了治安家财保险,因暴雨造成的家庭财产损失,可以申请赔付。

来源:受访者微博

据该居民提供的治安保险方案显示,因火灾、爆炸、常见的13种自然灾害造成的损失以及相关施救费用,保额为8000元,室内装潢、家用电器和文体娱乐用品、衣物和床上用品、家具及其他生活用品各2000元。

2016年7月,我国长江流域的的超强降雨导致11个省份出现暴雨、河流洪水以及山体滑坡,经济损失逾1540亿元,但由于保险覆盖面较低,得到的保险赔偿仅为28亿元,占经济损失的比例不到2%。

经济导报曾报道,2008年我国南方雨雪冰冻灾害直接经济损失1516.5亿元,保险赔付不到50亿元,赔付率为3.3%。2008年汶川地震造成的直接经济损失8451.4亿元,保险赔付16.06亿元,保险赔付率仅0.19%。

许闲指出,巨灾的救济体系主要有政府财政救助、商业保险公司的赔付、社会慈善捐赠、个人自救等四个渠道,前三个为主要救济渠道,而中国主要依靠政府的财政救济以及社会慈善捐赠,保险发挥的作用有限。

“面对巨灾,针对整体的赔付比例可能会少于5%。”许闲表示,虽然国内商业保险公司承担巨灾的赔付比例逐渐在扩大,但赔付率仍然较低,这与国外商业保险公司的赔付存在较大差异,“国外商业保险公司承担这种巨灾的赔付,能够占到30%以上”。并且,目前我国的商业保险覆盖范围不足,面对巨大自然灾害的财产保险,在中国比较欠缺。

朱俊生指出,从全国层面看,巨灾保险制度构建存在三个突出问题:一是巨灾保险的覆盖面有限,巨灾保险制度惠及的人群范围有待扩大。二是巨灾保险的保障内容有待进一步拓展。目前的巨灾保险主要限于地震,尚不包含台风、滑坡、泥石流、洪水、森林火灾等其他灾因,保障内容有待进一步丰富。三是巨灾保险立法有待推进。

朱俊生认为,未来如何充分发挥保险在巨灾当中的防灾减损、风险预警方面的作用,在受灾害的社会治理当中更多的引入保险机制,特别关键。 |